Professionelle Unternehmensberatung in der beruflichen Vorsorge

Über 99% der Firmen in der Schweiz sind kleine und mittlere Unternehmen (KMU) bzw. Selbständigerwerbende. Sie sind die Hauptzielgruppe der Unternehmensberatung in der beruflichen Vorsorge. Rund 75% der in der Schweiz erwerbstätigen Personen werden in Sammel- und Gemeinschaftseinrichtungen versichert. Diese Einrichtungen verwalten nahezu die Hälfte des Vorsorgevermögens in der Schweiz. Es ist deshalb aus volkswirtschaftlicher Sicht zentral, dass KMU und Selbständigerwerbende Vorsorgelösungen abschliessen, die der eigenen Geschäftstätigkeit entsprechen, finanziell stabil und kostengünstig sind.

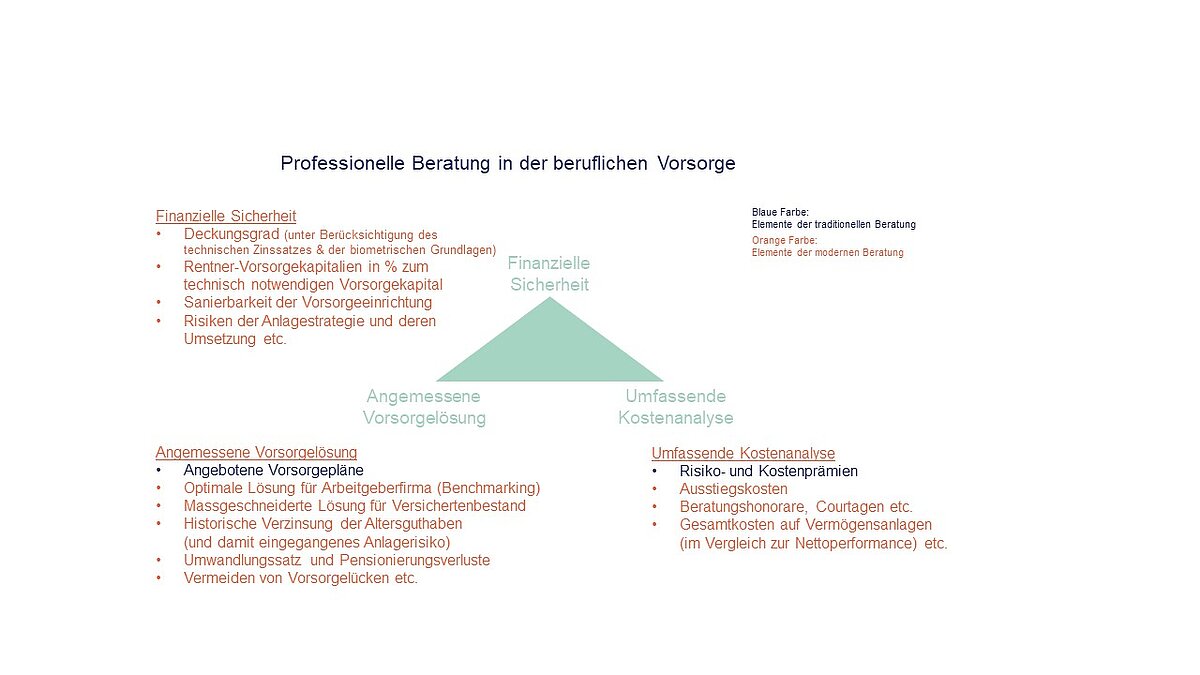

In der aktuellen Vorsorgepraxis werden allerdings KMU und Selbständigerwerbende häufig mangelhaft beraten. So wird bei der Auswahl von geeigneten Vorsorgelösungen in erster Linie auf die Umsetzbarkeit des gewünschten Vorsorgeplans sowie die Risiko- und Kostenprämien geachtet. Diese Kriterien sind zugegebenermassen sehr wichtig, müssen aber zwingend durch Analysen zur Angemessenheit und finanziellen Sicherheit der gewählten Vorsorgelösung sowie einer differenzierten Betrachtung der mit der Vorsorgelösung verbundenen Kosten erweitert werden. Ausserdem beeinflussen in der Praxis die Vermittlungsentschädigungen die vorgeschlagenen Vorsorgelösungen von einzelnen Beratenden - was die Grundsätze der unabhängigen Unternehmensberatung und der ausschliesslichen Kundenorientierung verletzt.

Angemessene Vorsorgelösung

Die Vorsorgelösung sollte möglichst genau auf die Unternehmensziele der Firma und die Bedürfnisse des Versichertenbestands abgestimmt werden. Eine wichtige Orientierungsgrösse spielt dabei die Wirtschaftsbranche und die Finanzkraft des Unternehmens. In Branchen mit bescheidener Wertschöpfung (Start-ups, Handwerksbetriebe, Bau etc.) sind eher BVG-nahe Vorsorgelösungen gefragt, Firmen mit einer höheren Wertschöpfung (Finanzbranche, Pharma, IT-Branche etc.) investieren in der Regel mehr in ihre Mitarbeitenden und offerieren ihnen grosszügigere Vorsorgelösungen. Da letztere Firmen häufig miteinander im Wettbewerb um qualifizierte Arbeitskräfte stehen, wird die optimale Vorsorgelösung oft mit Hilfe eines Benchmark-Vergleichs mit den Vorsorgelösungen von anderen Unternehmen gefunden, die im Arbeitsmarkt um dieselben Mitarbeitenden werben.

Im Weiteren muss der Vorsorgeplan auf den Versichertenbestand abgestimmt werden. Ein Bestand mit zahlreichen Mitarbeitenden, die in den nächsten Jahren pensioniert werden, wird einen stärkeren Fokus auf hohe Umwandlungssätze legen. Ein junger Bestand bevorzugt möglichst tiefe Umwandlungssätze, damit er keine Pensionierungsverluste der in Pension gehenden Personen mitfinanzieren muss. Im Weiteren hat der Versichertenbestand ein grosses Interesse daran, dass die Leistungen der Vorsorgeeinrichtung optimal auf die anderen Sozial- und Taggeldversicherungen abgestimmt sind, damit im Vorsorgefall keine Vorsorgelücken entstehen. Schliesslich sollten Kadermitarbeitende angemessen versichert werden. Dazu sollte der versicherbare Lohn möglichst nicht begrenzt oder ein ergänzender Kaderplan geschaffen werden.

Nehmen wir das Beispiel von drei Unternehmerinnen, die für ihre gemeinsame Geschäftstätigkeit eine GmbH gegründet haben: Alle drei sind bei der GmbH angestellt und damit obligatorisch im BVG zu versichern. Da die Einnahmen der Firma in der Startphase unsicher sind, werden die drei Frauen voraussichtlich eine Sparlösung nahe beim BVG-Minimum wählen und die Beitragszahlungen möglichst nachschüssig bezahlen. Bei gutem Geschäftsverlauf können die Sparbeiträge in den Folgejahren erhöht werden, wodurch auch zusätzliche Einkaufsmöglichkeiten für die versicherten Personen geschaffen werden. Falls die Unternehmerinnen für den Unterhalt einer Familie aufkommen, muss überprüft werden, ob im Invaliditäts- und Todesfall kein Versorgerschaden entsteht. Allenfalls können die Risikoleistungen erhöht, auf einen Koordinationsabzug bei den Risikoleistungen verzichtet oder ein zusätzliches Todesfallkapital eingeführt werden, um den Bedürfnissen der versicherten Personen gerecht zu werden.

Finanzielle Sicherheit

Die Bedeutung der finanziellen Sicherheit hat in den vergangenen Jahren deutlich zugenommen. Sie wird traditionellerweise anhand des Deckungsgrads einer Vorsorgeeinrichtung beurteilt. Dabei müssen zwingend der für die Bilanzierung verwendete technische Zinssatz und die biometrischen Grundlagen (insbesondere die Verwendung von Perioden- bzw. Generationentafeln) mitberücksichtigt werden, da diese Annahmen die Höhe des Deckungsgrads markant beeinflussen. Im Weiteren muss die strukturelle Risikofähigkeit beurteilt werden. Wichtige Indikatoren sind dazu der Anteil der Rentner-Vorsorgekapitalien am gesamten technisch notwendigen Vorsorgekapital und die Sanierbarkeit der Vorsorgeeinrichtung im Falle einer Unterdeckung.

Ein wichtiger Aspekt der finanziellen Sicherheit ist das Sanierungsrisiko von Vorsorgelösungen, das in erster Linie von den eingegangenen Anlagerisiken abhängt. Die Risiken der Vermögensanlagen werden vor allem am Anteil der risikoreichen Anlagen (v.a. Aktien und alternative Anlagen) in der strategischen Vermögenszusammensetzung beurteilt. Eine risikoreiche Anlagestrategie liefert langfristig höhere Anlageerträge und damit eine höhere Verzinsung der Altersguthaben, ist aber kurzfristig mit deutlich grösseren Kursschwankungen verbunden. Dabei muss beurteilt werden, ob das beratene Unternehmen und seine Mitarbeitenden finanziell in der Lage und «psychologisch» bereit sind, diese Risiken einzugehen und im schlimmsten Fall Sanierungsmassnahmen mitzutragen. Fehlt die Risikofähigkeit oder -bereitschaft sollte das Unternehmen eine möglichst konservative Vorsorgelösung wählen, z.B. eine Vollversicherungslösung oder eine teilautonome Lösung mit einer konservativen Anlagestrategie. Die Konsequenz dieser Entscheidung ist, dass die Verzinsung der Altersguthaben der Versicherten langfristig tiefer ausfallen wird.

Umfassende Kostenanalyse

Im Bereich der Altersvorsorge bestimmt in erster Linie die Finanzkraft des Unternehmens die Höhe der Sparbeiträge. Diese müssen bei allen berücksichtigten Vorsorgelösungen identisch sein und nicht allein analysiert werden. Grosse Unterschiede sind bei den Risiko- und Kostenprämien anzutreffen. Beim Vergleich der Risikokosten muss sichergestellt werden, dass dieselben Risikoleistungen bei allen Vorsorgelösungen verwendet werden. Im Weiteren sollten bereits bei der Wahl von Vorsorgelösungen die Ausstiegskosten überprüft werden. Auf diese Weise werden «goldene Fesseln» vermieden. Dazu gehört unter anderem die Überprüfung, was mit allfälligen Rentnern bei der Kündigung des Anschlussvertrages passieren würde.

Einzelne Sammel- und Gemeinschaftseinrichtungen finanzieren einen Teil der administrativen Tätigkeiten über die Einnahmen im Anlagebereich. Es gilt deshalb bei der Vergabe eines Mandats die Vermögensverwaltungskosten ebenfalls zu analysieren. Dabei müssen die Gesamtkostenquoten der laufenden Aufwendungen (Total Expense Ratio, TER) verglichen werden. Die Angemessenheit der TER-Kosten können allerdings nur im Zusammenhang mit der erwirtschafteten Nettoanlagerendite beurteilt werden. Liegt die Performance der letzten drei bis fünf Jahren nach Abzug der Verwaltungskosten unter dem für die Anlage verwendeten Benchmark-Performance, sind die hohen Vermögensverwaltungskosten nicht gerechtfertigt, da eine indexierte Vermögensanlage zu besseren Resultaten geführt hätte. Bei einer Outperformance haben sie allerdings einen Mehrwert für die angeschlossenen Arbeitgebenden und die versicherten Personen generiert und sind damit durchaus gerechtfertigt.

Auswahl ist anspruchsvoller

Die jüngsten politischen und wirtschaftlichen Entwicklungen (Inflation, höhere Marktzinsen, Ukrainekonflikt etc.) und die laufenden gesetzlichen Änderungen (IV-, AHV- und BVG-Revisionen) haben die Analyse und die Auswahl der für KMU und Selbständigerwerbende am besten geeigneten Vorsorgelösungen deutlich anspruchsvoller gemacht. Es ist deshalb von zentraler Bedeutung, dass die Unternehmensberaterinnen und -berater im Bereich der beruflichen Vorsorge ausreichende Fach- und Beratungskompetenzen besitzen. Nur so kann langfristig sichergestellt werden, dass der grösste Vermögensteil der Erwerbstätigen (ihr Vorsorgeguthaben) der Geschäftstätigkeit entsprechend, finanziell stabil und kostengünstig verwaltet wird.