Das englische LDI-Debakel und die Schweiz

Ist vor diesem Hintergrund LDI für Schweizer Pensionskassen ein „no-go“? Ich bin klar der Ansicht, dass dies nicht der Fall ist: LDI kann ein sehr vernünftiger Anlageansatz für Pensionskassen (PK) sein. Es bedeutet nichts anderes, als dass die Anlagen so gestaltet sind, dass sie die Finanzierbarkeit von künftigen Verpflichtungen so sicher wie möglich garantieren können. Meistens wird das durch Anlagen in Regierungsanleihen erreicht. Idealerweise entsprechen dabei die künftigen Rentenzahlungen den künftigen Couponzahlungen von sicheren festverzinslichen Anlagen. Zinserhöhungen wegen höherer Inflation wie zurzeit würden auf den Deckungsgrad keine Auswirkungen haben, da die künftigen Zahlungsströme der Renten und Coupons unverändert blieben. Technisch spricht man von Immunisierung der Verpflichtungen, da der Barwert der Verpflichtungen immer auch dem Kurswert der festverzinslichen Anlagen entspricht.

LDI in England

Im Falle von England sind jedoch auch Derivate mit hohem Hebel eingesetzt worden (zB. Zins Swaps oder sogenannte Gilt repos). Diese Finanzinstumente haben das Ziel, dass die Anlagen möglichst gut vor Marktbewegungen geschützt sind, wobei gleichzeitig möglichst wenig eigenes Kapital eingesetzt werden soll. Diese Instrumente sind in der vergangenen Tiefzinsphase mit niedriger Zinsvolatilität entwickelt worden und haben sich in England während langer Zeit sehr gut bewährt.

Anlagen mit Hebelwirkung sind jedoch für Schweizer Pensionskassen mit gutem Grund gesetzlich nicht erlaubt (siehe BVV2 Art. 56a, Abs 4). In England dagegen hat die Regierung Pensionskassen mit grossen Leistungsprimatsverpflichtungen bzw. Rentnerbeständen dazu gedrängt, De-risking Anlagestrategien anzuwenden in einem Umfeld von sehr niedrigen Regierungsanleihenrenditen. Dies wiederum förderte die Kreation von komplexen Finanzprodukten: LDI mit gehebelten derivativen Finanzinstrumente waren das Ergebnis.

Der extreme Truss-Moment

Warum ist dieses Finanzkonstrukt, das sich in England lange bewährt hat, in Schieflage geraten? Dazu gibt es folgende Erklärung:

Die kurze Regierung unter Elizabeth Truss hat eine massive Steuersenkungsstrategie angekündigt, welche zu hoher Verschuldung geführt hätte. Dies hatte zur Folge, dass die Regierungsanleihen (Gilts) massiv an Wert verloren haben, da das Vertrauen der Investoren in die englische Regierung sehr gelitten hat.

Typisches Beispiel

Der Einfluss der höheren Renditen auf die britischen PK soll anhand eines einfachen Beispiels einer Repo-Transaktion als typisches Derivatgeschäft aufgezeigt werden: eine PK kauft für £100 englische Anleihen (Gilts) und verkauft sie an eine Bank mit der Vereinbarung, sie zu einem festgelegten Preis in einem Jahr zurückzukaufen. In der Vereinbarung ist eine Sicherungsklausel enthalten, welche die PK verpflichtet, bei fallendem Kurs der Gilts Geld als Sicherheit (Collateral) nachzuschiessen. Nach einem Jahr wird diese Repo-Transaktion wiederholt, etc. Wenn nun der Kurs der Gilts substantiell fällt, sind sogenannte “Margin Calls”- Zahlungen notwendig, welche ein Mehrfaches der urspünglichen £100 betragen können. Man geht davon aus, dass in diesen Derivaten Hebelwirkungen von 1 bis 7 Mal des Basiskurses bestanden haben. Das bedeutet, dass im Extremfall eine britische PK bis 7 Mal den Basiswert als Sicherheitszahlung leisten musste.

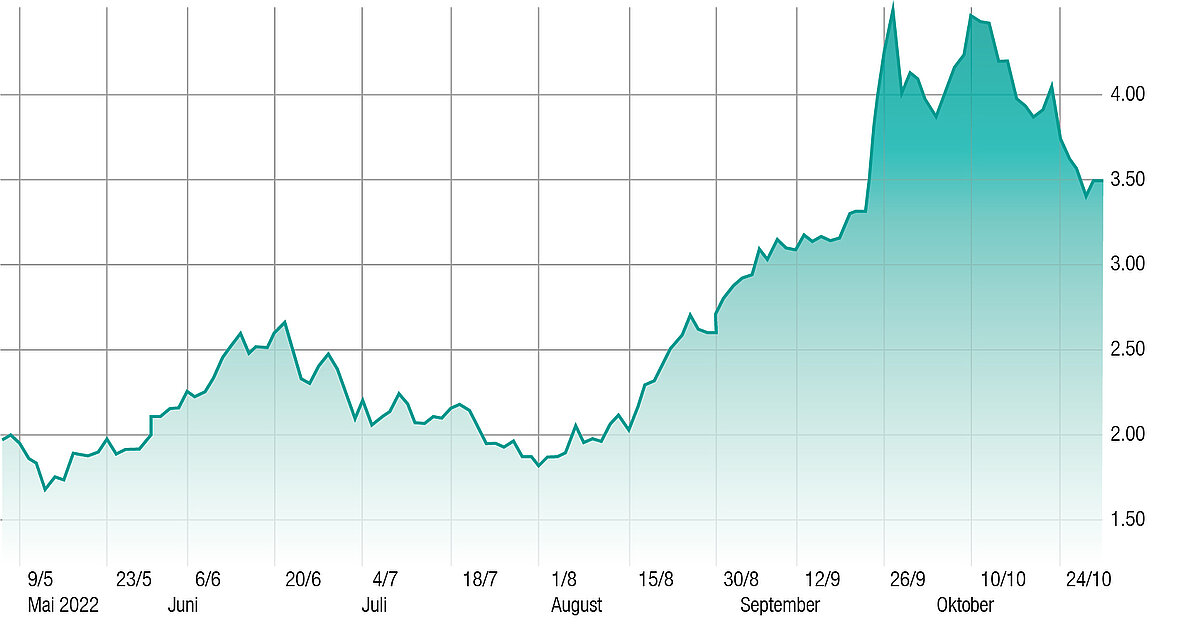

Dieser Extremfall ist im letzten September eingetreten: die Gilt-Rendite erhöhte sich innert weniger Tagen von rund 2% auf über 4% (siehe nachfolgende Grafik), was zu grossen Kursverlusten bei den Gilts führte. Infolgedessen waren britische PKs gezwungen, Gilts aus ihren gehaltenen Portfolios zu verkaufen, damit sie die „Margin-Calls“ bezahlen konnten. Dies wiederum erhöhte den Verkaufsdruck auf die Gilts. Dies ging so weit, dass die BoE in grossem Mass Gilts kaufen musste, um den Markt zu stabilisieren.

Wichtig ist auch zu erwähnen, dass diese Finanzkonstrukte durchaus regulatorisch erlaubt waren, obwohl die BoE über die Risiken Bescheid wusste.

LDI in der Schweiz

Da Derivate mit Hebelwirkung auf das Gesamtvermögen für Schweizer Pensionskassen nicht erlaubt sind, ist eine solche verheerende Situation wie in England in der Schweiz nicht möglich.

Auch in der Schweiz kann man die Entwicklung zu einem substantiell höheren Zinsniveau beobachten: seit 1.1.2022 erhöhte sich die 10-jährige Bundesobligation von rund -0.1% auf rund +1.4% im Oktober 2022.

Eine LDI-Anlagestrategie (allerdings ohne gehebelte Finanzinstrumente) vor allem für rentnerlastige Schweizer Pensionskassen kann aufgrund dieses geänderten finanziellen Umfeldes nun durchaus Sinn machen. Viele Pensionskassen haben ihre Rentnerverpflichtungen bereits sehr konservativ bewertet, basierend auf technischen Zinssätzen von höchstens 1.5%, was zur Zeit einer risikolosen Bewertung entspricht. Es tut sich hier eine Gelegenheit auf, die Rentnerverpflichtungen risikoarm abzusichern und damit die vergangenen Quersubventionierungen zwischen aktiven Versicherten und Rentenbezügern zu stoppen.

Eine LDI-nahe Finanzierung der Rentnerverpflichtungen bei rentnerlastigen PK würde in der Praxis bedeuten, dass die Anlagen gesplittet würden in einen den aktiven Versicherten zugeordneten Teil und einen LDI-Teil für die Rentenbezüger. Die Anlagen für die aktiven Versicherten würden weiterhin auf einem langfristigen Anlagehorizont ausgerichtet sein, was höhere Aktienquoten und damit auch ein höheres Potential für die Verzinsung der Altersguthaben implizieren würde. Bei den Rentenbezügern würde LDI-konform risikoarme festverzinsliche Anlagen im Mittelpunkt stehen.

Was Pensionskassen beachten sollten

Eine reine LDI Implementierung und damit vollständige risikofreie Finanzierung der Rentnerverpflichtungen ist zwar in der Schweiz aus faktischen Gründen nicht möglich, da das Angebot an sicheren Bundesobligationen mit auf die Verpflichtungsstruktur bezogenen varierenden Laufzeiten beschränkt ist. Es ist aber durchaus möglich, eine approximative LDI - Strategie zu konzipieren, welche die Marktrisiken der Anlagen auf ein Minimum reduzieren. Dabei sind Anlagen in Unternehmensanleihen mit hoher Bonität und auch mit Fremdwährungs-Exposure zu erwähnen.

Sollte sich der Stiftungsrat auf eine LDI-nahe Strategie entscheiden, ist er sich bewusst, dass eine faktische Trennung der Interessen und Ziele zwischen aktiven Versicherten und Rentenbezügern vorgenommen wird:

- Bei den aktiven Versicherten ist die Maximierung der Verzinsung der Altersguthaben im Mittelpunkt;

- Bei den Rentenbezügern ist ausschliesslich die Sicherheit der Rentenzahlungen von Belang.

Ein Vorteil der gesplitteten Anlage vor allem für die aktiven Versicherten ist, dass die Verzinsungspolitik künftig unabhängig von der Rentnerlastigkeit einer PK ist. Aktive Versicherte müssen nicht mehr Rentnerverpflichtungen quersubventionieren im Falle von Marktbaissen und können die realisierten Vermögenserträgnisse vollständig für Verzinsungen verwenden.

Ein Nachteil ist, dass für die Rentenbezüger zwar höchstmögliche Sicherheit der Rentenzahlung erreicht wird, die negativen Auswirkungen einer hohen Inflation und der damit einhergehende Kaufkraftverlust der Renten nicht vollständig gelöst ist. Der Stiftungsrat muss und kann hier aber Massnahmen ergreifen, welche eine angemessene vom Gesetz vorgeschriebene Anpassung der Renten an die Teuerung ermöglicht.

Liability-Driven-Investment (LDI) vs. Asset-Liability-Management (ALM)

Red. LDI und ALM stehen für zwei verschiedene Ansätze, ein Anlageportfolio möglichst gewinnbringend zu verwalten. Das Ziel ist identisch, wobei LDI bei Pensionskassen im Vereinigten Königreich (UK) verbreitet ist, die Schweizer Pensionskassen eher den ALM-Ansatz kennen. Für beide Ansätze spielt die Duration der Verpflichtungen (Liabilities) eine wichtige Rolle. Da die Zinseffekte auf beiden Seiten der Bilanz wirken, ist auch das Zinsumfeld entscheidend. Traditionell gibt es weitere Unterschiede in der Anlagepraxis von Pensionskassen in England und in der Schweiz. So sind die Zielrenditen im Schnitt in UK bedeutend höher als hierzulande. Ausserdem ist in der Schweiz der Einsatz von Leverage auf Stufe Gesamtportfolio (im BVV2) untersagt. Derivate Geschäfte dürfen in der Schweiz nur getätigt werden, wenn sie genügend gedeckt sind.

Siehe dazu auch das Timeout 135 von SIGLO zu «LDI und ALM – Parallelen und Differenzen», publiziert im Oktober 2022.