Die verkannte Gefahr hinter der Wirtschaftserholung

«Die Hoffnung, dass jetzt, wenn alles wieder gut wird, alle Boote auch wieder nach oben getrieben werden, trügt. Das halte ich für zu optimistisch.»

Marc Brütsch ist Chief Economist bei SwissLife. Zudem ist er Stiftungsrat der Anlagestiftung Swiss Life.

«Im Jahr 2021 geht es darum, genau zu schauen, wie sich das Portfolio zusammensetzt, und zu verstehen, welche Elemente performen können und welche nicht.»

Philippe Bertschi ist Multi-Asset-Fondsmanager bei Schroders seit 2014. Er verwaltet Absolute- und Relative-Return-Fonds sowie segregierte Mandate. Er ist Mitglied der internen Research-Gruppe, die sich auf Unternehmensanleihen spezialisiert.

«Wenn die globale Konjunktur sich erholt, sind zyklische Sektoren wie die Industrie meistens die Gewinner einer solchen Erholungsphase.»

Anastassios Frangulidis ist seit Oktober 2016 Chefstratege und Leiter Multi Asset bei Pictet Asset Management in Zürich. Bevor er zu Pictet kam, leitete er als Chefökonom und Chefstratege das Multi Asset Research bei der Zürcher Kantonalbank.

Interview: Kaspar Hohler

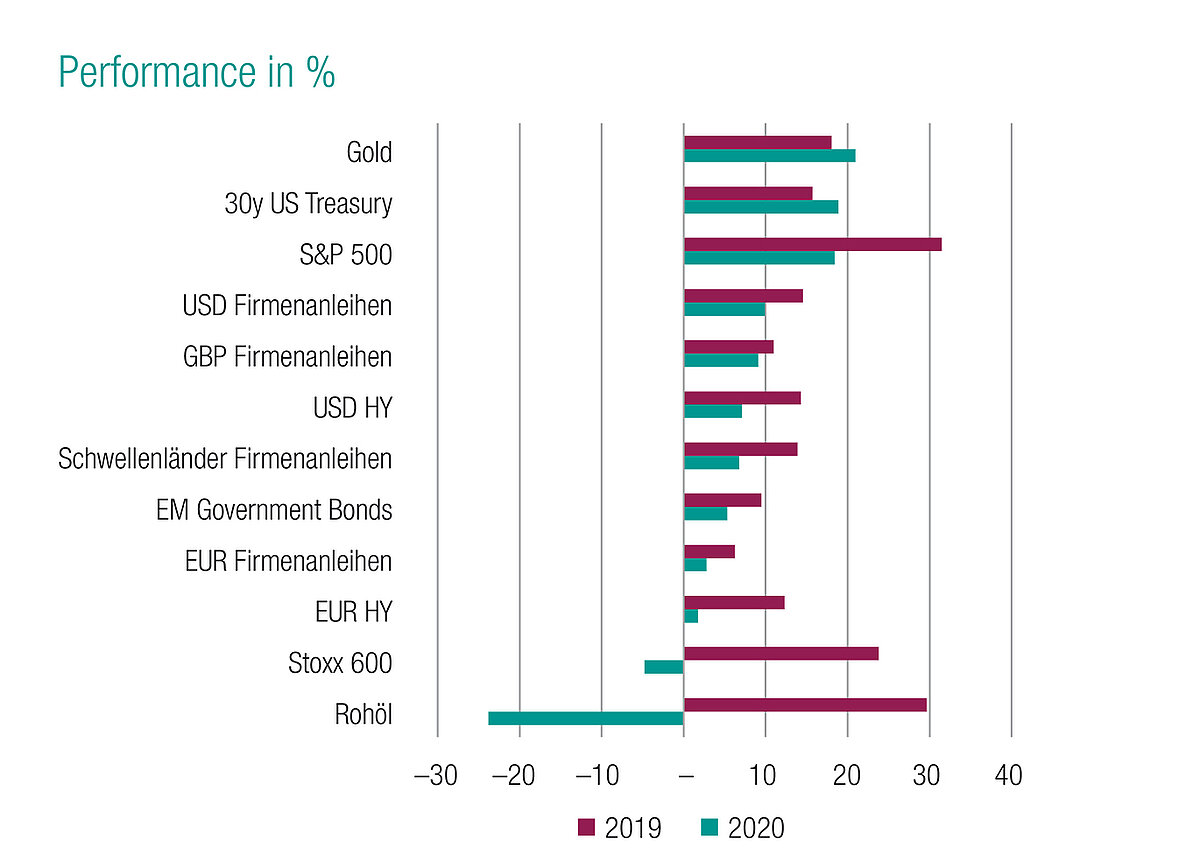

Durch die Covid-Krise stürzte die Wirtschaft ab, dennoch verzeichneten wir 2020 ein relativ normales Aktienjahr. Die erste Doppelgrafik, die uns Herr Bertschi mitgebracht hat, illustriert das. Wie erklären Sie sich dieses Nebeneinander?

Anastassios Frangulidis: Die Gewinne der Unternehmen gingen global um 16.5% zurück, dennoch stiegen die Aktienmärkten deutlich. Wie ist dies möglich? Die Bewertungen an den Märkten legten zu, was sich am Kurs-/Gewinnverhältnis (KGV) der Unternehmen zeigt. Der Grund für diesen starken Bewertungsanstieg liegt bei den enorm tiefen Zinsen, die die Krise mit sich brachte. Aber auch die enorme Liquidität der Notenbanken trug das Ihre dazu bei. Wir hatten ein Jahr, in dem die Gewinne einen stark negativen Beitrag auf die Performance brachten, aber die Bewertungen dies mehr als wettmachten.

Philippe Bertschi: Die Geschwindigkeit beim Abverkauf wie bei der Erholung war enorm. Was wir da gesehen haben, ist einmalig. Ein wichtiger Punkt ist für mich, dass eine oberflächliche Renditebetrachtung, beispielsweise des S&P 500, nicht viel bringt. Wir haben gesehen, dass eine Handvoll Aktien den grössten Teil der Performance dieses Indexes im Jahr 2020 ausgemacht hat. Der Tech- und der Healthcare-Sektor erzielten 2020 etwa die Hälfte der Gewinne des S&P 500; in der Realwirtschaft machen sie aber nur 15% der Jobs aus. Nur so haben wir eine einigermassen normale Jahresrendite bekommen.

Marc Brütsch: Auf ein einzelnes Jahr zu schauen, macht wenig Sinn. Es ist eine zeitliche Zufälligkeit, dass die Aktienperformance 2020 nicht so schlecht war. Wir hatten kurzzeitig einen scharfen Einbruch, das darf man nicht vergessen. Entscheidend war nicht nur die Geldpolitik, sondern auch die Fiskalpolitik. Die Staaten sind von Beginn weg aufs Ganze gegangen, «all in». Die Investoren scheinen überzeugt zu sein, dass diesmal – anders als 2008 – eine Kreditkrise vermieden werden kann. Das hat die Märkte enorm gestützt. Seit November kommt nun noch die Hoffnung auf die Impfkampagne dazu.

Wenn Sie zurückschauen, welches spezifische Einzelereignis dieses Anlagejahrs bleibt Ihnen in Erinnerung?

Brütsch: Der Tag, als der Erdöl-Future-Kontrakt plötzlich im Negativen war. Das war etwas, was ausserhalb meines Denkvermögens lag. Ich habe mich schon daran gewöhnt, dass Zinsen im Negativen sein können. Jetzt wird es vielleicht auch normal, dass Future-Kontrakte negativ sein können.

Bertschi: Mich hat die Yield-Kurve erstaunt. Die ganze Zinsstruktur in diversen Ländern, auch in der Peripherie, wurde nach unten gedrückt. Dass italienische Staatsanleihen bis 5 Jahre im negativen Renditen-Bereich gehandelt werden, hätte ich anfangs 2020 noch für unmöglich gehalten.

Frangulidis: Für mich war es die Zeitspanne vom 10. bis am 25. März. Mitten in der Krise kam noch eine Liquiditätskrise dazu. Es war unglaublich, wie weit die Spreads selbst bei sehr liquiden Mitteln auseinandergingen, inklusive Staatsanleihen wichtiger Länder. Der Stress war enorm in dieser Periode. Er endete erst durch den Entscheid der FED, im Kreditmarkt direkt einzugreifen. Das war in dieser Form zuvor unvorstellbar.

Die tiefen Zinsen waren ein prägendes Element für 2020. Bleiben sie auf ewig null?

Brütsch: Ich lasse mich soweit auf die Äste hinaus, dass die Realzinsen für sehr, sehr lange Zeit negativ bleiben. Vielleicht ist es gegenwärtig das grösste Risiko, dass alle Anleger diesbezüglich auf dem falschen Fuss erwischt werden.

Sie meinen, dass alle denken, die Zinsen bleiben tief, und dann ziehen sie doch an?

Brütsch: Ja. Wenn wir dann doch noch eine Notenbank hätten, die, wenn die Inflationsrate einmal wieder über 2% ist, die Marktteilnehmer daran erinnert, dass es nicht ewig so bleibt mit der ultralockeren Geldpolitik, werden die Märkte reagieren. Diese Notenbank sehe ich allerdings nirgends.

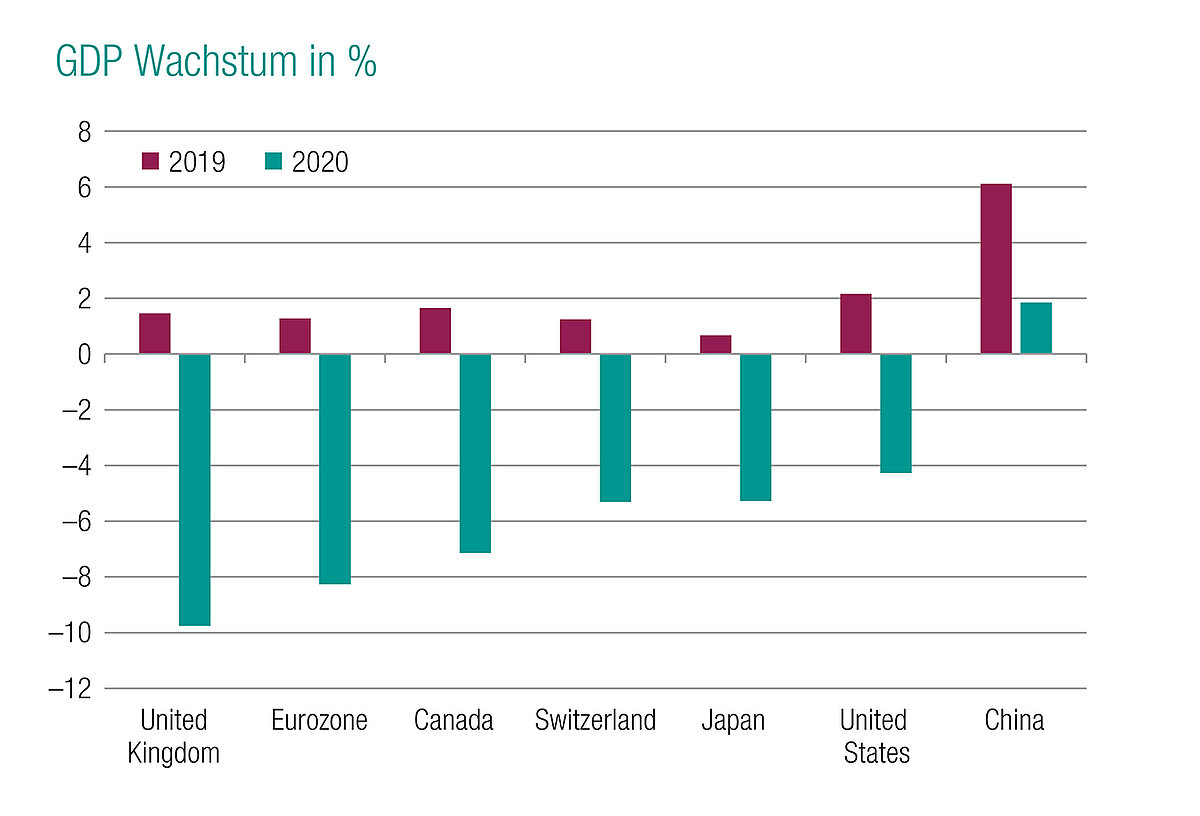

Frangulidis: Die globale Volkswirtschaft kannte vor der Rezession, die durch die Covid-Krise ausgelöst wurde, keine enormen makroökonomischen Ungleichgewichte, wie wir sie vor der Finanzmarktkrise hatten. Der private Sektor, insbesondere in den USA, war weniger verschuldet und seine Bilanzen in einem besseren Zustand. Während die geld- und fiskalpolitische Antwort auf die aktuelle Krise sehr stark ausfällt, braucht der private Sektor die zur Verfügung stehenden Mittel wahrscheinlich nicht, um seine Bilanzen zu reparieren. Er wird in nächster Zeit in der Lage sein, das Geld auszugeben, Nachfrage zu tätigen. Die Gelder kommen so früher in die Realwirtschaft, als wir es nach der Finanzmarktkrise erlebt hatten. Das könnte die Grundlage für eine Überraschung sein, wie sie Marc Brütsch skizziert hat.

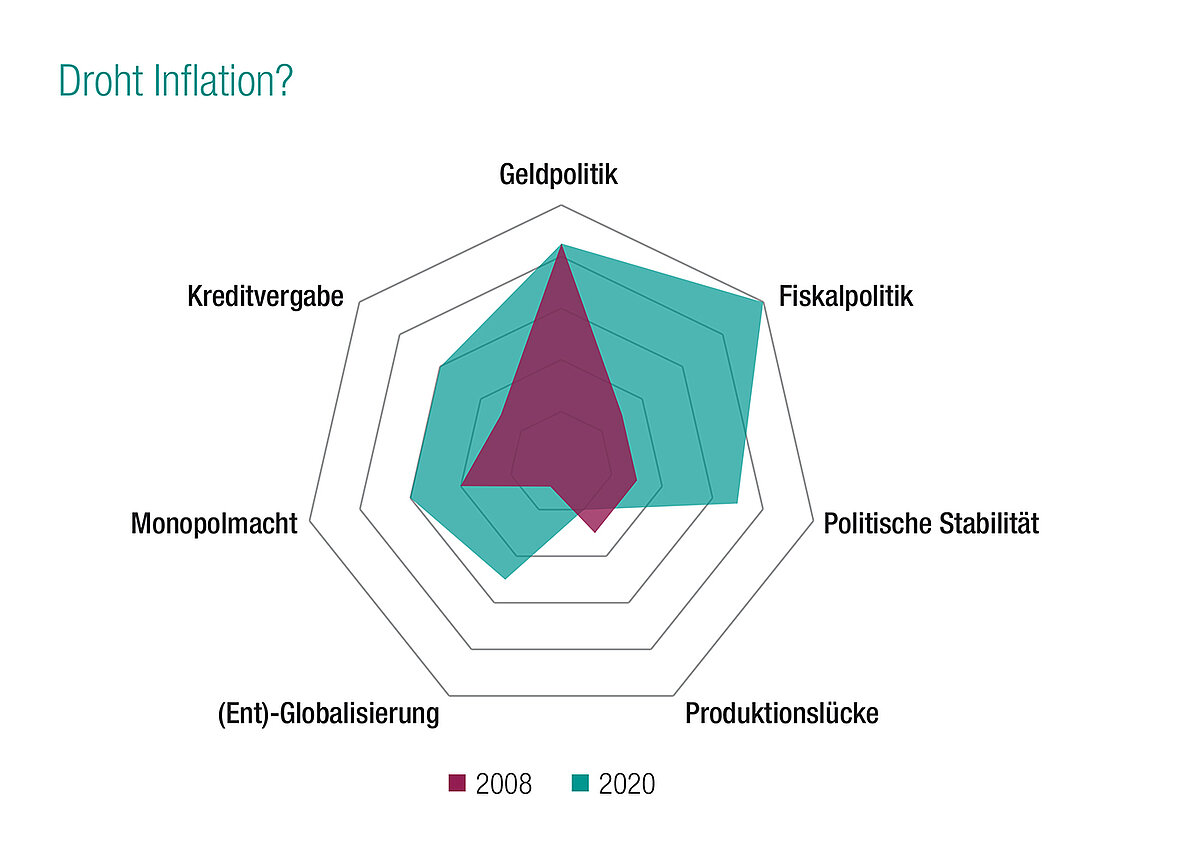

Bertschi: Was mich schon wundert: Wir hatten 2020 eine extreme Geldpolitik, eine enorme Geldschwemme und auch entsprechende fiskalpolitische Massnahmen. Und in den wenigsten Ausblicken für 2021 von Anbietern ist die Inflation präsent. In den Jahren zuvor fand das Inflationsrisiko konstant Erwähnung. Daher halte ich das Überraschungsrisiko durch Inflation für hoch. Wenn sie kommt, werden die Märkte überrascht. Man muss auch bedenken: Der Konsum wurde ein Jahr lang nach unten gedrückt. Dass es da nun ein temporäres Überschiessen bei der Inflation geben könnte, würde ich nicht ausschliessen.

Wie erklären Sie sich, dass die Inflation in den Ausblicken nicht mehr vorkommt?

Bertschi: Der Fokus liegt meistens darauf, wie man aus dieser Krise herauskommt, wie man wieder auf den Wachstumspfad zurückkehrt.

Marc Brütsch, Sie haben uns eine Folie mitgebracht, die bezüglich Inflation zwei unterschiedliche Momente in der Zeit zeigt. Wieso ist diese Folie Ihnen wichtig?

Brütsch: Sie fasst einiges zusammen, was wir schon besprochen haben. Es gab letztes Jahr zunächst den Reflex vieler Volkswirte, den wir schon 2008 gesehen hatten, dass es nach diesen geldpolitischen Reaktionen Inflation geben müsste. Das ist nicht passiert. Jetzt haben wir einen Konsens, dass die Inflation tot sein könnte. Aber der grosse Unterschied zwischen 2008 und 2020/21 ist – und das habe ich in diesem Schema versucht darzustellen – dass man auch einen massiven fiskalpolitischen Impuls gesehen hat. Im Jahr 2008 und den Folgejahren waren Fiskal- und Geldpolitik gegenläufig, war die Austerität quasi auf der Tagesordnung und der Gürtel wurde enger geschnallt. Das ist jetzt komplett anders. Fiskalpolitisch sprechen wir in der Schweiz von einem Faktor 20, um den jetzt das Fiskalprogramm grösser ist als in der Finanzkrise. Das schafft schon einen anderen Rahmen als in der letzten Dekade.

Was fehlt noch, dass es zu einer Inflation kommt?

Brütsch: Für eine nachhaltige, hohe Inflation braucht es auch eine Komponente der sozialen und politischen Unsicherheit. Einen Schwund des Vertrauens, dass Staat und Notenbanken die Schulden in den Griff kriegen, dass Steuereinnahmen generiert werden können. So ein Szenario kann man schon entwickeln, gerade wenn wir die Ereignisse in den USA anschauen. Ich sehe auch Grossbritannien als einen Kandidaten. Die politische Verunsicherung ist dort gross, der Austritt aus der EU, das Risiko, dass sich Schottland mittelfristig absetzen möchte, dazu die Covid-Krise.

Für die eine Inflations-Überraschung braucht es also auch eine politisch-soziale Komponente.

Brütsch: Zumindest für eine Hyperinflation, wobei ich das hier nicht an die Wand malen möchte. Wenn wir in die Geschichte schauen, gab es dabei immer auch die politische Krise und die soziale Unsicherheit.

Gehen wir einen Schritt weiter. An den Aktienmärkten war gegen Ende 2020 fast schon Enthusiasmus spürbar. Hält dies 2021 an, gibt es ein gutes Aktienjahr?

Frangulidis: Ja, wir erwarten ein gutes Anlagejahr. Meistens ist auch das erste Jahr nach einer Rezession ein gutes Anlagejahr. Die Performance wird sich aber anders zusammensetzen als in den letzten zwei Jahren, in denen die Bewertungen den entscheidenden Beitrag zur positiven Performance lieferten. Dieses Jahr wird dieser Beitrag von den Gewinnen kommen, basierend auf der Erholung der globalen Konjunktur. Sicher spielen dabei auch positive Nachrichten in Bezug auf die Impfungen eine wichtige Rolle. Die Gewinne der Unternehmen werden stark steigen, nachdem sie im letzten Jahr rückläufig waren. Neben den Gewinnen sorgen die Dividenden je nach Markt für einen Performancebeitrag von 2 bis 3%. Die Bewertungen werden eher einen negativen Effekt haben auf die Aktienmärkte. Anders als 2020 wird die Liquidität, die die Notenbanken zur Verfügung stellen, 2021 von der Realwirtschaft beansprucht, so bleibt weniger für die Finanzmärkte. Global gesehen rechnen wir mit einer Performance der Aktienmärkte von etwa 10%.

Das ist einmal eine sportliche Ansage. Philippe Bertschi, wie schätzen Sie das Anlagejahr 2021 ein?

Bertschi: Auch wir sind positiv für Aktien. Jedoch, wie ich einleitend gesagt habe: Dieses Jahr wird extreme Divergenzen bezüglich Regionen bringen. Sowie letztes Jahr mit einem KOSPI, der fantastisch rentiert hat, weil Südkorea die ganze Covid-Krise schnell in den Griff bekommen hat. Auch 2021 werden diejenigen Länder von den Anlegern bevorzugt, welche diese Krise schnell in den Griff bekommen und zum normalen Trend zurückkehren können. Zwischen den Branchen und Unternehmen gibt es ebenfalls grosse Unterschiede. Daher ist es so wichtig, in die Indizes hineinzuschauen, in einen S&P, einen SMI. Es gibt gute Renditechancen, aber man muss genau hinschauen, um sie zu finden.

Die Märkte haben die Überwindung der Covid-Krise ein stückweit schon eingepreist. Sehen Sie ein Potenzial für Enttäuschungen, Rückschläge, wenn es doch nicht so einfach und schnell geht?

Brütsch: Ja. Man muss immer auch ein Szenario pflegen, in dem es Rückschläge gibt, bei den Impfungen oder durch Mutationen. Ein Enttäuschungspotenzial sehe ich auch dahingehend, dass nicht jede Firma aus dieser Krise wieder herauskommt. Die Hoffnung, dass jetzt, wenn alles wieder gut wird, alle Boote auch wieder nach oben getrieben werden, trügt. Das halte ich für zu optimistisch.

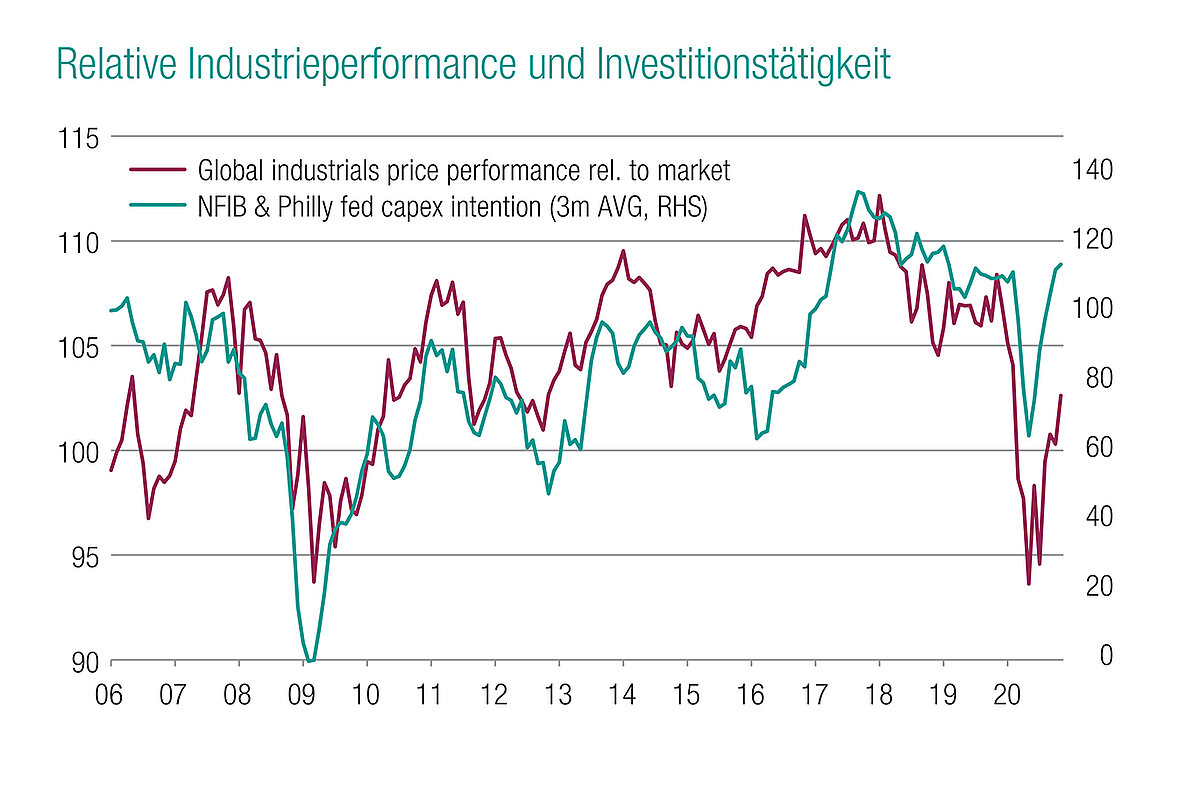

Kommen wir zur letzten Folie, die Sie uns mitgebracht haben, Herr Frangulidis. Was zeigt sie uns fürs Anlagejahr 2021?

Frangulidis: Sie zeigt, dass zyklische Sektoren wie die Industrie zu den Gewinnern gehören können. Es besteht nämlich ein klarer Zusammenhang zwischen der relativen Preisentwicklung des Industriesektors und den Erwartungen bezüglich der künftigen Investitionstätigkeit. Wenn die globale Konjunktur sich erholt, sind zyklische Sektoren wie die Industrie meistens die Gewinner einer solchen Erholungsphase. Was mir auch wichtig erscheint: Wir reden viel über die USA, die westlichen Länder. Das führende Land bei der Erholung nach Covid ist jedoch China. Die Erholung der Konjunktur ist dort massiv und viel ausgeprägter als in anderen Regionen der Welt. Diese starke Erholung Chinas kommt ebenfalls zyklischen Sektoren zugute, was wiederum Folgen für die regionale Aktiengewichtung hat. So dürfte beispielsweise Japan mit seinen sehr starken Industrieunternehmen stark profitieren.

Herr Bertschi, Sie sagten, dass 2020 nur wenige Werte die Indizes angetrieben haben. Werden 2021 die Verlierer von gestern die Gewinner sein und umgekehrt?

Bertschi: Das kann man nicht so sagen. Es gibt Branchen, die vom strukturellen Wandel stark betroffen sind und auch im neuen Jahr nicht profitieren können. Chancen für den Anleger bieten sich bei den Rohstoffen sowie durch den ESG-Trend, der 2021 weitergehen wird. Ein Risiko sehe ich bei den Klassifizierungen. So hat das «Growth versus Value»-Thema sehr an Fahrt genommen in den letzten Monaten. Aber ist die alte Growth/Value-Klassifizierung noch valabel oder muss man sich hier neu orientieren? Daher nochmals: Im 2021 geht es darum, genau zu schauen, wie sich das Portfolio zusammensetzt, und zu verstehen, welche Elemente performen können und welche nicht. Die Verlierer von gestern müssen dabei nicht die Gewinner von morgen sein, können aber. Auch illiquide Anlagen bleiben interessant, doch muss man sich fragen, ob man 2021 noch eine ausreichende Illiquiditätsprämie erhält.

Brütsch: Infrastruktur dürfte auch deswegen interessant bleiben, weil jeder Finanzminister institutionelle Anleger mit an Bord haben möchte, um das Budget zu entlasten. Angesichts der Zinssituation verstehen immer mehr Anleger, dass sie auch in Sachwerte investiert sein müssen. Es wird über den Tellerrand geschaut, vielleicht fällt der Blick auch auf Immobilienanlagen im Ausland. Erste Wahl bleiben für mich aber auch dieses Jahr Aktien. Es macht Sinn, darauf die meiste Zeit zu verwenden.

2020 ist viel passiert, was zuvor unvorstellbar war. Bleiben wir auf dem Gebiet der Fantasie: Wenn Sie sich das Jahr 2021 als Fabelwesen, als Märchengestalt vorstellen, was wird es sein?

Brütsch: Ich wünsche uns allen, dass es der Phönix aus der Asche ist, gesundheitlich und auch wirtschaftlich.

Frangulidis: Die schwierige Phase, die wir mit Covid durchgemacht haben, hat vielleicht auch positive Folgen auf die Gesellschaft - dass wir uns weniger auf Fake News ausrichten, sondern eher auf Experten hören. In diesem Sinne kann ich mir vorstellen, dass 2021 Sophia, die Göttin der Weisheit, wieder auftaucht.

Bertschi: Ich denke eher daran, was für Charakteristika man mitbringen muss, um Ende 2021 erfolgreich dazustehen. Da fallen mir die Hobbits aus dem Herr der Ringe ein: Klein, flink, smart und gerissen.

Besten Dank für das Gespräch und diesen fabelhaften Abschluss.